Ulga podatkowa WOT: Korzyści dla pracodawców zatrudniających żołnierzy

Dowiedz się, jak ulga podatkowa WOT może wspierać pracodawców zatrudniających żołnierzy. Przeczytaj artykuł i odkryj potencjalne...

2025-03-12

Zatrzymujesz wypracowany kapitał w spółce? Czy wiesz, że możesz z tego tytułu wygenerować nawet 47 500 zł oszczędności podatkowej? Dowiesz się tego w naszym artykule, który pokaże Ci, czym są odsetki hipotetyczne, jak je obliczyć i jakie korzyści podatkowe mogą przynieść Twojej firmie.

Możliwość zaliczenia hipotetycznych odsetek do kosztom uzyskania przychodów została wprowadzona w przepisach CIT z dniem 1 stycznia 2019 roku, w tym 15cb ust 1 ustawy. Od tego czasu firmy mogą wykorzystywać dopłaty od wspólników oraz zatrzymane zyski do obniżenia swoich zobowiązań podatkowych.

Odsetki hipotetyczne mogą być zaliczane do kosztów uzyskania przychodu, co obniża podstawę opodatkowania i zobowiązania podatkowe przedsiębiorstw.

Koszt uzyskania przychodów uznaje zasady ustalania kosztów związanych z hipotetycznymi odsetkami, które opierają się na stopie referencyjnej NBP oraz wysokości dopłat lub zatrzymanych zysków, a maksymalna kwota odsetek do odliczenia wynosi 250 000 zł rocznie.

Odsetki hipotetyczne mogą być zaliczane do kosztów przez trzy lata, jednak ich obliczenia oraz księgowanie wymagają znajomości przepisów podatkowych, aby uniknąć potencjalnych błędów i sankcji.

Jeżeli nie korzystaliśmy z odsetek hipotetycznych wcześniej, warto rozważyć ich wsteczne rozliczenie przy pomocy korekt deklaracji za poszczególne lata.

Odsetki hipotetyczne to temat, który może wydawać się skomplikowany na pierwszy rzut oka, ale zrozumienie ich podstaw może przynieść znaczące korzyści dla każdej firmy. Hipotetyczne odsetki to odsetki od kapitału własnego, które zwiększają koszty uzyskania przychodów.

Od 1 stycznia 2019 roku, do ustawy o podatku dochodowym od osób prawnych wprowadzono art. 15cb ust. 1, który pozwala na zaliczanie hipotetycznych odsetek do kosztów uzyskania przychodu. Dzięki temu przedsiębiorstwa mogą obniżyć swoją podstawę opodatkowania, co przekłada się na mniejsze zobowiązania podatkowe.

Jeżeli mamy spółkę niebędącą osobą prawną to w zależności od jej statusu jako podatnika CIT będziemy mogli odsetki hipotetyczne rozliczyć bądź nie.

Celem wprowadzenia odsetek hipotetycznych było zachęcanie przedsiębiorców do preferowania finansowania wewnętrznego i zatrzymywania zysków w firmie.

Ważnym aspektem odsetek hipotetycznych jest to, kiedy można je zaliczyć do kosztów uzyskania przychodów. Decyzja o wypłacie zysków lub zwrocie dopłat powinna być podjęta na walnym zgromadzeniu wspólników/akcjonariuszy.

Odsetki te mogą być uwzględniane w rozliczeniach przez maksymalnie trzy lata podatkowe, w tym w roku wniesienia dopłaty lub zatrzymania zysku oraz w kolejnych dwóch bezpośrednio po sobie następujących latach podatkowych. Wysokość kosztów odsetek hipotetycznych, które można odliczyć w danym roku podatkowym, jest ograniczona do 250 000 zł, natomiast z uwagi na możliwość ich rozliczenia w 3 latach maksymalna kwota wynosi 750 000 zł.

Odsetki hipotetyczne mogą być uznane za koszty tylko wtedy, gdy źródłem finansowania są dopłaty od wspólników lub zatrzymane zyski. Minimalny okres zatrzymania zysków lub dopłat w spółce wynosi trzy lata. Jeśli wypracowany zysk lub dopłaty zostały wykorzystane przed upływem trzech lat, podatnicy będą musieli dokonać stosownych korekt.

Zaliczenie hipotetycznych odsetek jest niedopuszczalne w przypadku zysków przeznaczonych na pokrycie straty bilansowej. Jednakże, odsetki te mogą być rozliczane w postaci miesięcznych zaliczek na CIT już po przekazaniu kwoty zysku przekazanego na kapitał zapasowy.

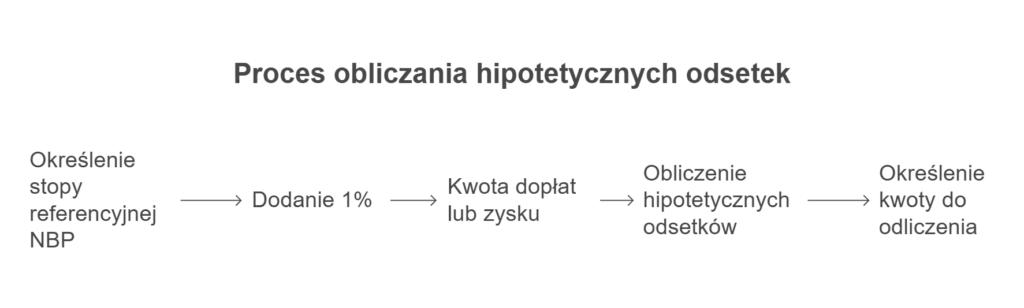

Obliczanie odsetek hipotetycznych może wydawać się skomplikowane, ale w rzeczywistości proces ten jest dość prosty, jeśli zna się odpowiednie kroki. Hipotetyczne odsetki są obliczane na podstawie stopy referencyjnej NBP obowiązującej w ostatnim dniu roboczym roku poprzedzającego rok podatkowy powiększoną o 1%.

Na wysokość hipotetycznych odsetek wpływają dwa kluczowe czynniki: wysokość stopy referencyjnej NBP oraz wysokość dopłat lub zysku.

Obliczenia hipotetycznych odsetek opierają się na iloczynie stopy referencyjnej NBP z ostatniego dnia roboczego roku poprzedzającego rok podatkowy, powiększonym o 1 punkt procentowy oraz kwoty wysokości dopłat lub zysku. Dzięki temu, firmy mogą dokładnie określić, ile mogą odliczyć w danym roku podatkowym.

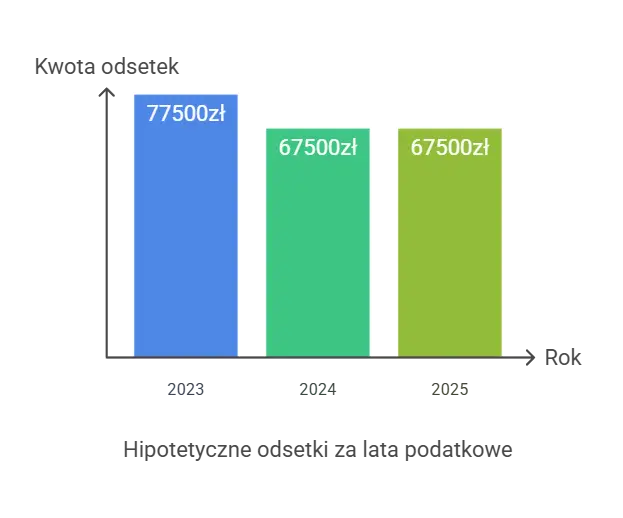

Przyjrzyjmy się konkretnemu przykładowi, aby lepiej zrozumieć, jak obliczać odsetki hipotetyczne. Aby obliczyć koszty hipotetycznych odsetek, należy najpierw zidentyfikować kwotę dopłaty lub zatrzymanego zysku, która będzie podstawą obliczeń. Załóżmy, że kwota zatrzymanego zysku za 2022 rok wynosi 1 000 000 zł. Uchwała została podjęta w 2023 r.

Stopa referencyjna, stosowana do obliczenia hipotetycznych odsetek, jest ustalana przez Narodowy Bank Polski i obowiązuje na ostatni dzień roboczy roku poprzedzającego rok podatkowy powiększonej o 1 punkt procentowy. W naszym przykładzie stopa referencyjna wynosiła:

na ostatni dzień roboczy 2022 r. – 6,75%,

na ostatni dzień roboczy 2023 r. – 5,75%,

na ostatni dzień roboczy 2024 r. – 5,75%.

Aby obliczyć odsetki hipotetyczne, mnożymy stopę referencyjną, powiększoną o 1 punkt procentowy oraz kwoty zatrzymanego zysku. W tym przypadku będzie to:

w rozliczeniu za 2023 r. 1 000 000 zł * (6,75% + 1%) = 77 500 zł,

w rozliczeniu za 2024 r. 1 000 000 zł * (5,75% + 1%) = 67 500 zł,

w rozliczeniu za 2025 r. 1 000 000 zł * (5,75% + 1%) = 67 500 zł (którą można również rozpoznać na bieżąco).

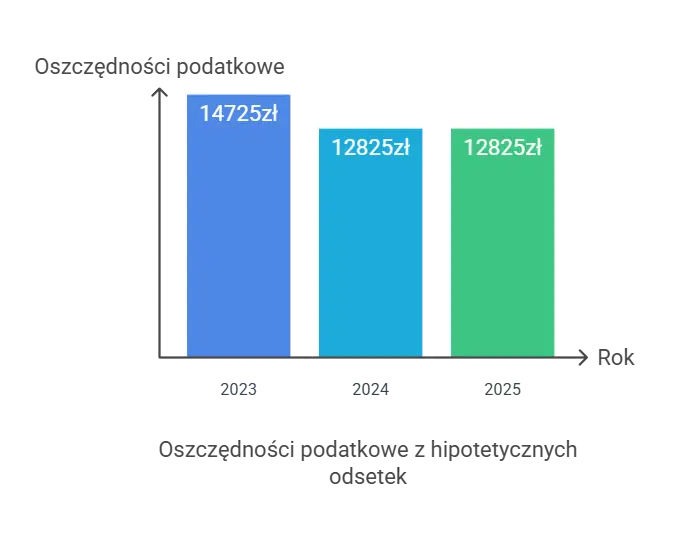

To z kolei przy standardowej stawce CIT tj. 19% przekłada się na:

14 725 zł oszczędności w rozliczeniu za 2023 r.,

12 825 zł oszczędności w rozliczeniu za 2024 r.,

12 825 zł oszczędności w rozliczeniu za 2025 r.

Łącznie wygenerowana korzyść wyniesie 40 375 zł. Przykład ten ilustruje, jak można skutecznie wykorzystać odsetki hipotetyczne do oszczędności podatkowej.

Warto również zauważyć, że w przypadku grup kapitałowych korzyść może zostać zwielokrotniona poprzez ich zastosowanie we wszystkich uprawnionych podmiotach.

Podsumowując, odsetki hipotetyczne to narzędzie, które może znacząco wpłynąć na obniżenie kosztów podatkowych przedsiębiorstwa. Zrozumienie, czym są te odsetki, jak je obliczać, kiedy można je zaliczyć do kosztów uzyskania przychodów oraz jak je zaksięgować, jest kluczowe dla skutecznego osiągniecia korzyści podatkowej.

Korzyści podatkowe wynikające z odsetek hipotetycznych, takie jak obniżenie podstawy opodatkowania i możliwość rozliczania w postaci zaliczek miesięcznych, mogą przyczynić się do poprawy płynności finansowej przedsiębiorstwa. Przykłady zastosowania odsetek hipotetycznych w praktyce pokazują, jak można je skutecznie wykorzystać do optymalizacji podatkowej.

W przypadku alokacji zysku na kapitał rezerwowy lub wniesienia dopłaty, koszty hipotetycznych odsetek mogą być zastosowane, jeśli spełnione są warunki określone w art. 15cb ust. 1 ustawy o CIT. Zyski przekazane na kapitał zapasowy spółki są kluczowe dla ustalenia wysokości odsetek hipotetycznych, które mogą być uznane za koszty podatkowe.

Przede wszystkim, wysokość kosztów hipotetycznych odsetek powinna być ustalana przy zastosowaniu stopy referencyjnej NBP obowiązującej w ostatnim dniu roboczym roku poprzedzającego rok podatkowy, powiększonej o 1 punkt procentowy.

Obowiązek rozliczenia przychodu podatkowego występuje w przypadku, gdy zwrotu dopłat lub wypłata zysku nastąpi przed upływem trzech lat.

Najlepszym pierwszym krokiem jest 30 minutowa rozmowa z jednym z naszych doradców.

Podczas tych darmowych 30 minut możemy poznać Twój biznes oraz poszukać wstępnych rozwiązań na najbardziej palące potrzeby firmy.

Dowiedz się, jak ulga podatkowa WOT może wspierać pracodawców zatrudniających żołnierzy. Przeczytaj artykuł i odkryj potencjalne...

Poznaj usługi niematerialne i naucz się, jak prawidłowo je dokumentować, aby uniknąć problemów w rozliczeniach podatkowych.

2025-12-03 PIP B2B: PIP a umowy B2B od 2026 roku – nowe uprawnienia i konsekwencje dla...